文 / A股君

出品 / 节点财经

3月26日,用友发布了一份超预期的财报。

2020年,用友维持了稳定的增长,全年营收达85.25亿元。这是用友自2001年上市后,第20年连续增长。

更值得一提的,是用友云业务的高速增长。2020年财报显示,用友的云服务业务收入占比进一步提高,占总业务的40.1%。如今,深耕云服务业务六年,用友的云势头仍是以两位数递增。

云指标决定市值方向。

云服务的增长动力,将是这家老牌企业下一个持续增长的内因。基于云所打造的BIP生态,则是用友由江入海,由一个物种到一个生态平台的桥梁。

/ 01 /

软件服务进入下半场

云增速带来的营收动力

要想成为一家伟大的公司,必须具备两大要素:第一,有正确的战略;第二,打造卓越的组织能力。而一个正确的战略,必须踩准行业发展的节奏。

6年的云服务深耕,效果如何?从营收看结果。

2001年用友收入为3.33亿元,时间走到2011年,收入为41.22亿元,同比2010年增长了38.38%,此后,因市占率较高,增速达到顶峰后开始放缓。

但伴随用友云服务的逐渐成熟,业绩开始呈高速增长模式。云服务在2015-2017年的早期成长阶段,用友的业绩就已逐年攀升之势,总营收分别为44.51亿元、51.13亿元、63.44亿元。可见云服务为用友带来的营收增长已经初步显示出来。2019 年营收更是达到 85.10 亿元,同比增长10.46%,净利润 13.21 亿元,同比增加63.09%。

云业务带动下,用友正在焕发新的活力。

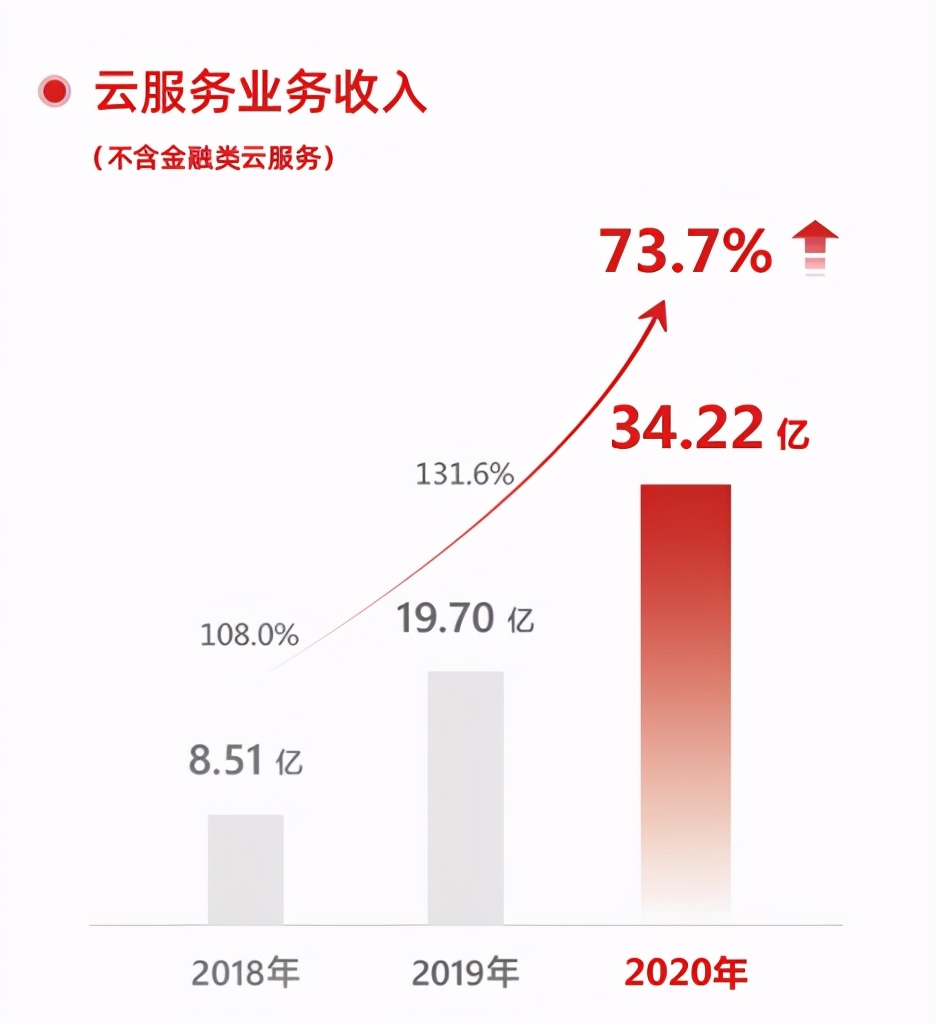

图片来源:用友2020财报

在刚刚发布的2020年财报中,用友云业务收入达到34.22亿元,增长达到73.7%。事实上,在过去的三年中(2018-2020年),用友的云业务增速迅猛,增速一直保持在两位数以上。在2018-2019年的发展关键期,云服务收入达到8.51亿元和19.70亿,增速分别为108.0%、131.6%。

此外,云业务在用友的业务体系中,正在扮演越来越重要的角色。2018-2020年,云业务收入占总营收比重分别为11.0%、23.2%、40.1%。云的分量越来越重,也说明,云服务的战略成效显著。

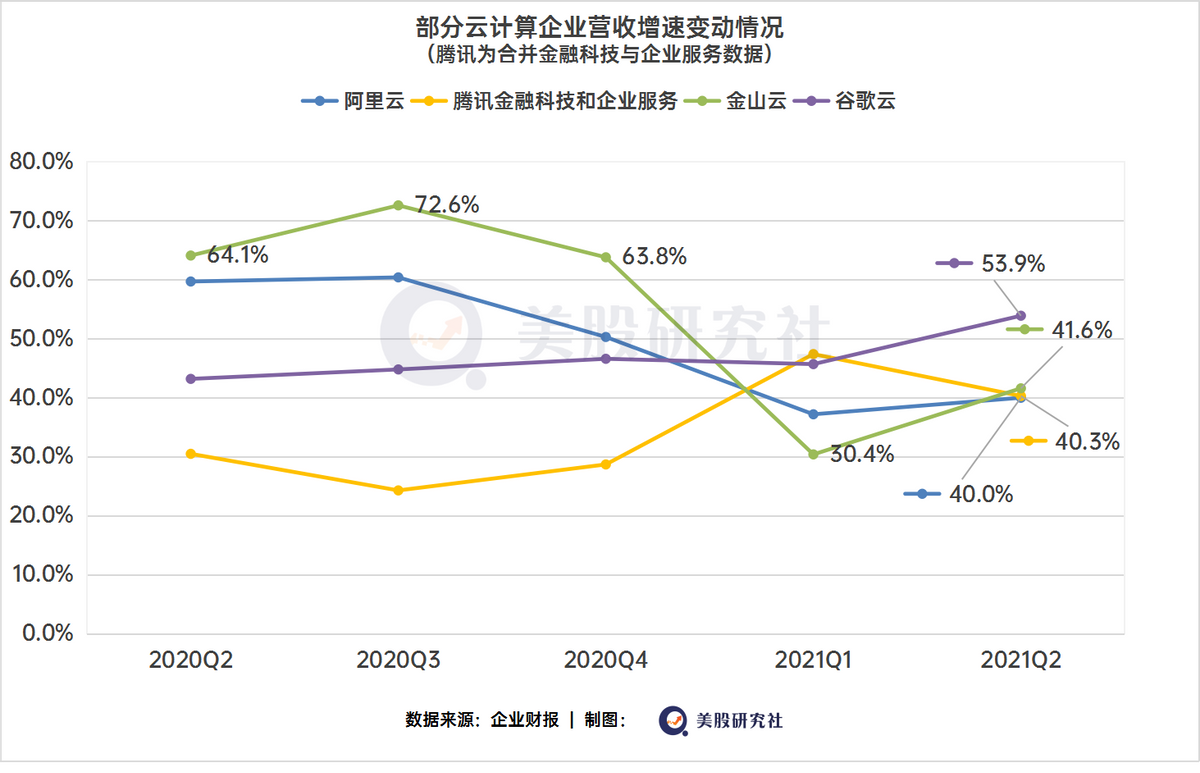

在国产替代的大潮下,云服务已经成为国内一众参与者的必经之路。能否顺利度过这一段时期,不仅看增速,还需着眼于客户结构、付费意愿和续费情况,这才是客户是否接受云服务的真实情况。

过去一年,用友云预收款10.91亿元,较年初增长83.9%,云服务业务继续保持高速增长态势。具体看,大中企业27.26亿元,增长67.9%;小微企业2.41亿元,增长65.2%;政府与其他公共组织4.56亿元,增长127.2%。增速均达到两位数及以上。

也就是说,为用友的云业务买单的客户中,中大企业客户的贡献大,小微企业虽然增长较快,但贡献规模总和仍然不敌大企业。在订单中,1000万元以上、500-1000万元订单数量分别增长117%、100%,订单金额分别增长107%、121%。这也佐证了,大企业对于云业务的付费意愿更强。这是一个极佳的利好,事实上,大型客户更换服务商的成本极高,一旦选择了一家的产品,就不会轻易更换。这也是企业及服务企业偏爱攻打“TO 大 B”的根本原因。

图片来源:用友财报

财报显示,2020年,用友大中型客户续费率达到98.96%,小微客户续费率也达到71.68%。

客户的付费意愿显著增强,且认同用友的产品,愿意续费,这是一个好现象的开端。截至2020 年底,用友云服务业务累计付费客户数为60.16万家,同比增长17.5%。

对于云服务业务的未来,市场给予看好的评级。参考中银证券的报告,聚焦用友传统软件和云业务对市值(估值)走向产生的影响,通过 PE=40~60X 和 PS=15~25X 的估值区间给到两者分部估值,按敏感性分析可知用友2021年整体估值受“云+PS”影响更大,后续股价应由符合预期的云业务决定。

云业务不仅决定了用友营收的增长,更是未来影响市值的关键要素。在高速增长的云服务带动下,可以想见,用友在二级市场上的增长动力也将更加强劲。

/ 02 /

打造BIP生态

产品服务模式升维至平台服务模式

在过去的发展中,用友经过了3次战略的迭代。2014-2019 年,云服务业务开启高速增长模式,业务比重逐年上升。目前,用友进入了战略 3.0-II 时期。去年8 月,YonBIP平台正式发布,用友迎来商业创新平台 BIP 的时代。这是用友的新战场,亦是最具想象力的新版图。

用友开始由产品服务转向平台服务模式,背后有两个外因和一个内因在推动。

外因上,其一源于政策的鼓励和支持。

“十四五”发展规划中要求加快数字化发展,发展数字经济,推进数字产业化和产业数字化。重要文章《努力成为世界主要科学中心和创新高地》中指出,要充分认识创新是第一动力,提供高质量科技供给,着力支撑现代化经济体系建设。

其二、行业变革正在加剧。软件企业的软件不能仅仅停留在云端,做一个产品服务的提供商。事实上,上云或者发展垂直产业SaaS仅仅只是拿到了门票,在这之后还需要提供诸如金融服务、人力资源、应用软件、交易佣金、履约服务等内容。也就是说,云仅仅是打开生态的一个裂口,只有掌握了生态平台的规则制定权,才能掌握未来。

YonBIP商业创新平台的推出,说明用友已经意识到了这一点,有了云的门票,用友从产品服务模式转变至平台服务模式,并开始抢占生态平台规则的制定权。

从产品服务向生态平台的转变,还有一个重要内因。

事实上,在推动云业务转型后,用友软件业务的客户需求应如何满足?为此,用友推出 Yonsuite、NCC1903、NCC1909、iuap5.0 等云服务产品,软件客户逐步转向BIP平台,能够得到更全生命周期和全商业创新的应用创新服务。

这是从A到B的转移战术,也是支撑和满足客户面向未来发展的一个重要方法。

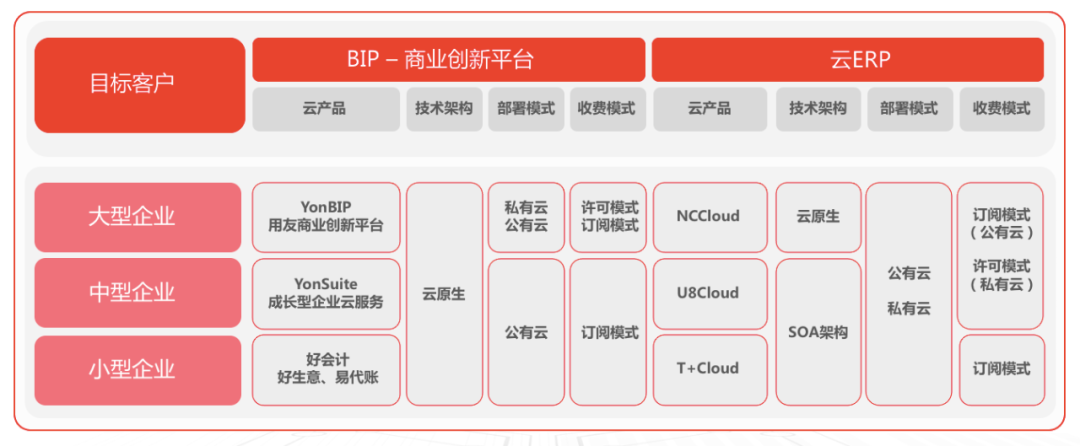

明白了用友打造生态的深意,再细看产品,就能很好理解产品设计。

公开信息显示,用友商业创新平台(YonBIP),涵盖平台服务、应用服务、业务服务与数据服务等形态,集工具、能力和资源服务为一体,服务企业与产业商业创新的平台型、生态化的云服务群。

简单理解,YonBIP搭建了一个“底座”,在这一平台上,可以容纳企业、第三方应用的提供商。

l 企业,可以得到营销、采购、制造、供应链、金融、财务、人力、协同等领域的应用创新服务;

l 第三方应用提供商,可以得到整套底层的PaaS平台以及部分自有应用。

这样一来,用友可以整合客户需求,并提供基于这种需求的服务。一方面降低企业应用开发人力成本以及技术门槛,另一方面还可以大幅缩短开发时间,帮助企业降本增效,提高产品交付效率。

图片来源:用友财报

从去年推出这一产品至今不足一年时间,从财报看,YonBIP 产品推广较为顺利,尤其是在大型客户领域优势极为明显。2020年财报显示,2020年用友BIP类产品及服务收入12.19亿元,占比35.7%,在服务客户数达到4949 家,且在央企中应用广泛。目前,华为、云南烟草、中海油、工商银行、中核工业在内的大型企业都已成为用友的标杆客户。

从结果看,YonBIP的生态战略初具成效,正在向更广的领域辐射。财报显示,云市场生态伙伴入驻呈快速增长之势,累计发展入驻伙伴8000家、入驻商品超过11000个,发布百款云生态融合型产品。

国产化的风潮,不仅是政策大力支持,更需国有品牌当自强,并具备过硬的能力。通过上百款云生态产品和“PaaS+SaaS+生态”模式,用友未来成长空间广阔,想象力也极大。此前,浙商证券发布研报指出,未来用友有望通过PaaS平台化进一步提升服务大、中型企业的能力,建立“PaaS+SaaS+生态”模式,强化大客户市场优势,提升TAM。

如果说在国产替代的风潮下,硬件国产化看华为,那么软件国产化则当属用友。

滴滴并不拥有一辆车,只是打造了一个车辆使用的平台。美团也没有自己的餐饮店,而是集需求于一体的平台服务。将这一思路平移到软件行业,仍然可以说得通。

国金证券研报指出,用友甚至可以把软件实施业务外包给第三方服务商,而自身专注于软件及平台的研发和销售,从而提升公司业务的毛利率。另一方面,由于新技术的使用,平台的快速迭代升级可以实现,未来研发费用比重也有望下降,公司长期盈利能力将得到极大优化。

上述文中提到,云指标决定市值方向,那么以生态为发力点,则是用友市值提升的加速器。

/ 03 /

领跑云服务提供商

估值洼地背后的重研发和低成本驱动

2020年,在不断加码云服务之后,用友实现收入85.25 亿元,同比增长 0.2%。虽然增速放缓,但已得来不易。过去一年,企业级服务需求锐减,公司部分业务受到实施交付滞后、商务洽谈延迟和客户经营困难的阶段性影响。在这样的背景下,用友自2001年上市至今,连续20年保持营收逐年增长实属不易。

2020年财报显示,用友扣非归母净利润 9.04 亿元,同比增长 33.5%。伴随云业务逐渐成熟,用友扣非净利润也在逐渐攀升,2015-2020年分别为:1.06亿元、1.37亿元、2.93亿元、5.32亿元、6.77亿元和9.04亿元。赚钱能力逐渐加强。

此外,2020年,用友在销售费用、管理费用、财务费用皆有所下降,成本控制显著。

在扣非净利润增长、云业务增速迅猛之下,用友的市场占有率进一步提高。据IDC《中国企业应用SaaS市场跟踪报告(2019H2+2020H1)》显示,公司位居中国企业应用SaaS市场占有率第一, 并在财务SaaS、供应链管理SaaS等多个细分市场占据市场第一。

此外,赛迪顾问《2019- 2020 年中国云计算市场研究报告》和《2020 中国 SaaS 市场调查报告》显示,用友市场份额蝉联中国企业 SaaS 市场第一,并在 ERP、CRM、HR、财税管理、BI五个细分领域中入围“2020 SaaS 各细分领域十大头部企业”,处于市场领导地位。

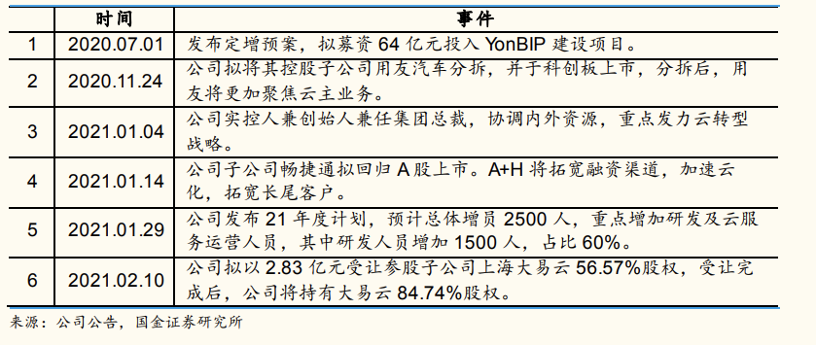

2021年,是用友3.0 战略II的第二年,财务方面的良性发展、市场占有率蝉联行业首位之外,用友仍在持续进行改革和升级。

1月29日,用友宣布,2021年,计划总体增员2500 人,比上年末增加超过10%,重点增加研发和云服务运营人员,其中研发人员增加1500人,占比 60%;

2月9 日,用友增持大易 56.57%股权;

3月20日,力合计划、犇放计划、扬升计划、千寻计划、汇智计划在内的五大生态计划,意图加速BIP生态融合发展。此外,用友宣布2021年配套20亿元生态投资发展基金,助力伙伴成功。

图片来源:国金证券研究所

三管齐下,在人、体系、生态三方面进攻,随着云服务和BIP生态布局的加深,用友在二级市场上的表现也持续向好。2018年时,用友市值在200亿上下,凭借云服务的成熟,市值已经突破千亿,截至3月26日收盘,用友市值为1151.33亿元。不过,《国金证券》研报认为,目前用友是全球 SaaS 公司的估值洼地。

目前,美股典型 SaaS公司PS值均值为34.82,港股典型SaaS公司的PS值均值为 46.37,而 A 股典型SaaS公司的PS值均值为36.20。目前用友的PS值为16.70,处在明显低位。未来,资本市场上的估值也将大幅提高。

在云服务业务、BIP计划的双轮驱动下,用友已经取得阶段性的胜利。过去几年的战略升级相比,用友今年的速度和节奏更快,2021年,用友内部提出“强产品、占市场、提能力”三大关键任务,试图在产品研发、服务能力等多个方面持续提高。

以两位数增长快速迈向云端的用友,未来也更具想象力。这趟云之旅,未来能否一帆风顺,还需要时间和业绩来验证。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。