摘要:由于成本上升和电子商务需求下降,亚马逊的核心零售部门在即将到来的未来可能会举步维艰。AWS 继续成为云服务的领导者,并将因行业高速增长和需求而繁荣。Prime Video 和 Music 发展迅速,前景广阔,可能会在每项服务上超越行业领导者。

亚马逊(纳斯达克股票代码:纳斯达克股票代码:AMZN)目前处于一个有趣的位置,因为它的多个细分市场具有不同的期货。由于汽油价格上涨和通货膨胀导致利润率紧张,投资者担心该公司的核心零售业务。然而,该公司的二级部门将在未来一段时间内蓬勃发展。AWS 继续成为云市场的行业领导者,并将从指数级行业增长和更高的需求中受益匪浅。

Prime Video 和 Music 也逐渐成为各自行业的主要威胁,并有望超越每个行业的领先者。由于这些细分市场可能会在市场低迷时支撑公司的基本面以及股票的当前交易价格,因此投资者可能希望考虑跳入该股票。

由于成本上升和需求下降,零售业陷入困境

对许多投资者来说,最大的问题是亚马逊核心零售部门的未来,这是理所当然的。由于消费者在家购物的规模要大得多,该公司在大流行期间看到了高度膨胀的需求。

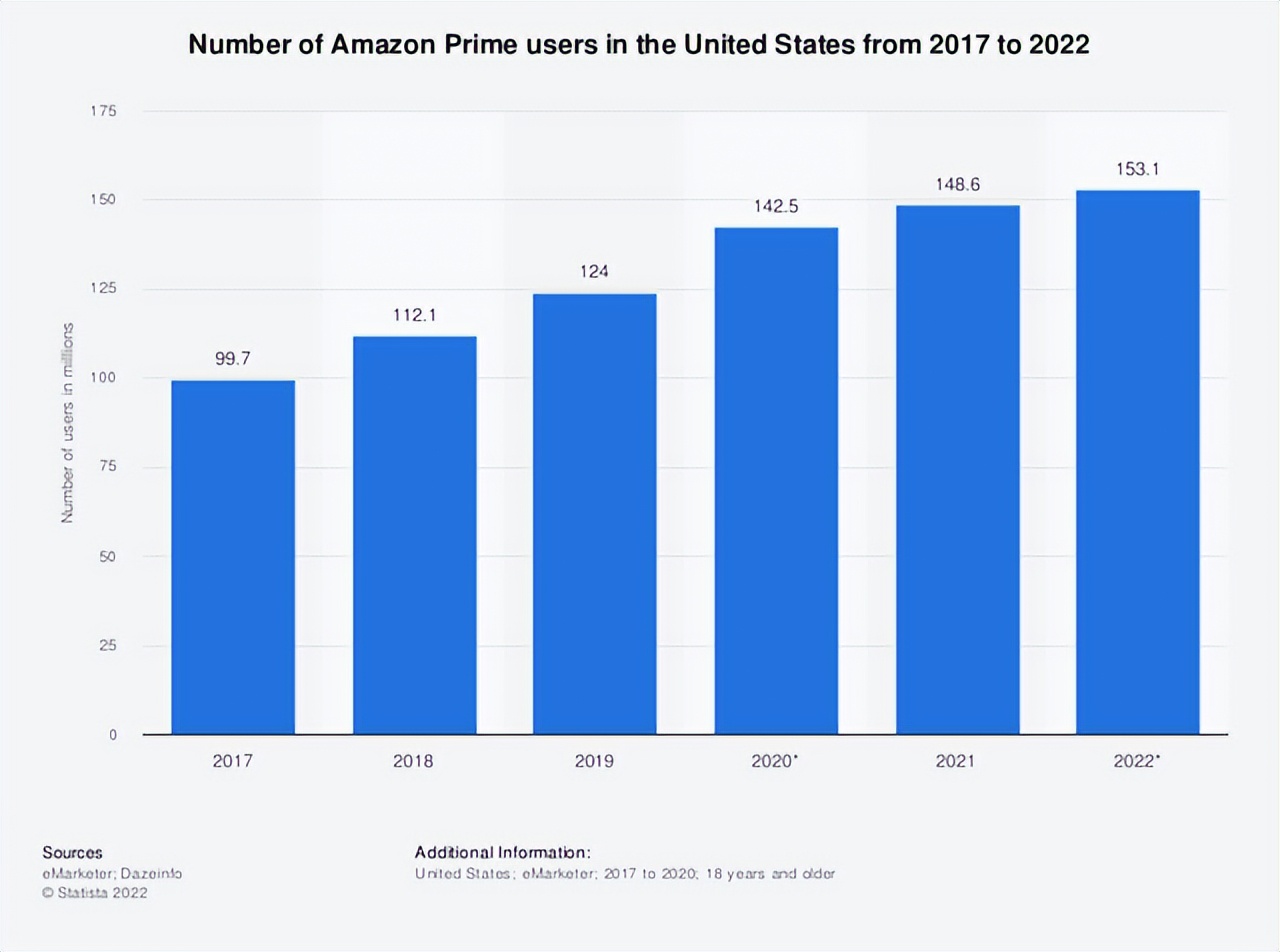

从 2019 年到 2021 年,亚马逊的收入增长了 67%。在同一时期,其在美国的主要用户从 1.24 亿增长到约 1.49 亿。预计这一趋势将持续到 2022 年底,美国主要用户数量预计将达到约 1.53 亿消费者。

然而,COVID-19 的消退现在导致电子商务随之消退,并减少了对亚马逊零售服务的需求。在最近的万事达卡 SpendingPulse报告中,电子商务交易量自 2021 年以来下降了 1.8%。另一方面,同期店内销售额增长了 10%。该报告严重损害了包括亚马逊在内的电子商务股票。这种放缓和回归线下购物导致亚马逊经历了自 2001 年互联网崩溃以来最慢的收入增长,劝退了不少投资者。

随着需求下降,亚马逊的零售部门的成本要高得多。汽油价格上涨损害了本已低利润率的零售公司的经验。最近,全国天然气价格达到每加仑 5 美元左右,柴油价格达到每加仑 5.81 美元左右。

由于亚马逊的大部分运输是由燃油效率非常低的大型卡车完成的,因此柴油成本高得多不利于亚马逊的业务,因为运输成本是影响公司利润率的最重要因素之一。

由于这些成本增加,亚马逊已通知其第三方卖家,它将实施5% 的燃油和通胀附加费,以应对这些价格上涨的影响。这些成本可能会转嫁给消费者,并导致亚马逊的销量下降。因此,投资者对亚马逊零售业务的担忧可能是有道理的。这意味着该公司将不得不在市场低迷时期依靠其二级部门来支持业务。

AWS 将继续成为行业领导者并带来指数增长

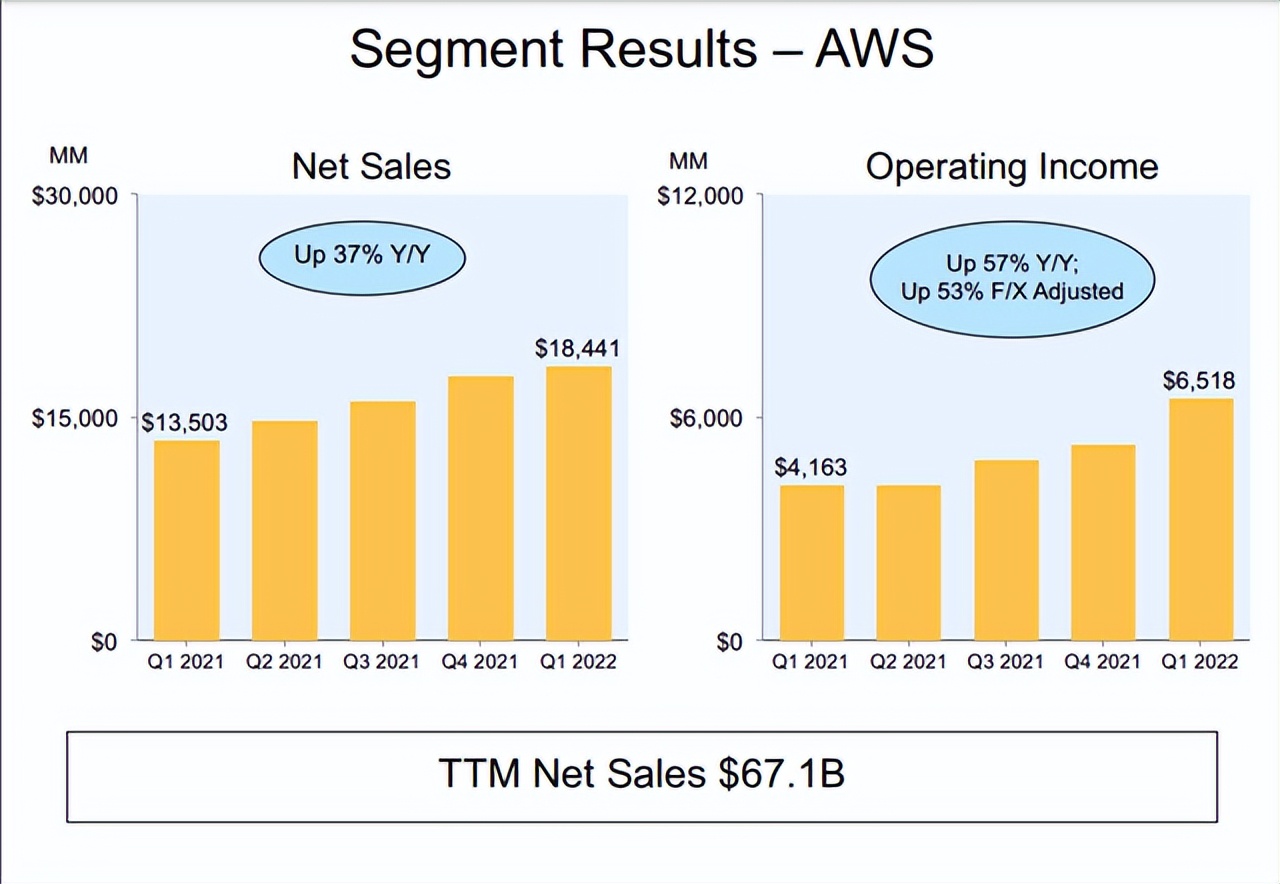

AWS 被投资者视为亚马逊未来的主要亮点之一。AWS 是目前最大的云服务提供商,拥有33% 的市场份额,而仅占亚马逊总收入的 14%。这可能意味着 AWS 的总销售额以及行业内都有增长空间。

在该公司最近的收益报告中,AWS 蓬勃发展,而零售业则举步维艰。该部门同比增长 36.5%,超过了分析师对收入和营业收入的预测。该部门的营业利润率也从 29.8% 上升至 35.3%。所有这一切使 AWS 在过去 12 个月内创造了 671 亿美元的销售额,并且随着云服务需求的增加而继续增长。

AWS大幅增长背后的原因是由于对云服务的需求不断增长和行业呈指数级增长。在过去几年中,云行业一直以每年约34% 的速度增长。有了这个增长率,我们可以预测未来几年云服务行业的规模。从该行业目前约1780 亿美元的规模和 34% 的增长率(每年下降 15%)开始,到 2026 年,云行业的价值可能约为 5450 亿美元。

保守估计,假设亚马逊从微软 ( MSFT )、谷歌 ( GOOG ) ( GOOGL ) 和其他小型竞争对手那里失去了部分市场份额,并且仅持有 25% 的市场份额。与目前的 590 亿美元相比,这将使 AWS 的价值约为 1360 亿美元。因此,尽管零售领域未来存在问题,AWS 仍可能继续蓬勃发展。这可以让亚马逊比其他受欢迎的零售商更具竞争优势,并成为一个有吸引力的投资选择。

Prime 视频和音乐正在超越行业领导者

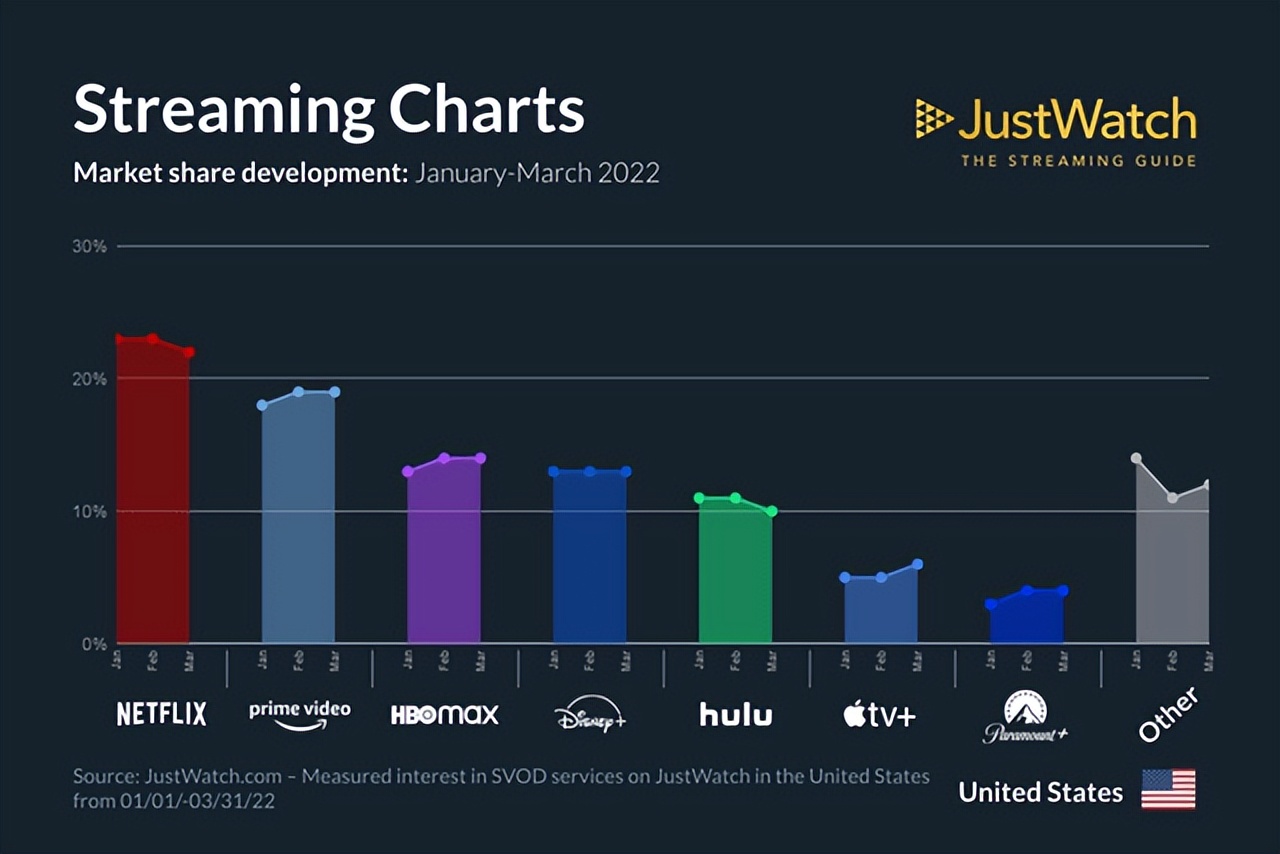

Prime Video 正迅速成为流媒体中最大的品牌之一,这主要是由于前面提到的主要订阅者的大幅增长。这使得 Prime Video 的市场份额稳步增长,并远超竞争对手。

目前,Prime Video 在流媒体行业的市场份额为 19%,并且还在上升。相反,Netflix ( NFLX ) 目前的占比为 23%,但正在下降。预计到2025 年,美国的主要用户数量将达到1.683 亿,Prime Video 可能会超过 Netflix,成为顶级流媒体服务。这将进一步有助于在零售部门陷入困境的市场低迷时期为公司提供支持。

Amazon Music 和 Audible 也越来越受欢迎,并可能在未来成为许多流行播客的所在地。目前,亚马逊音乐的市场份额为 13%,位居行业第三。这落后于 Apple ( AAPL ) 的 15% 和 Spotify ( SPOT ) 的 31%。

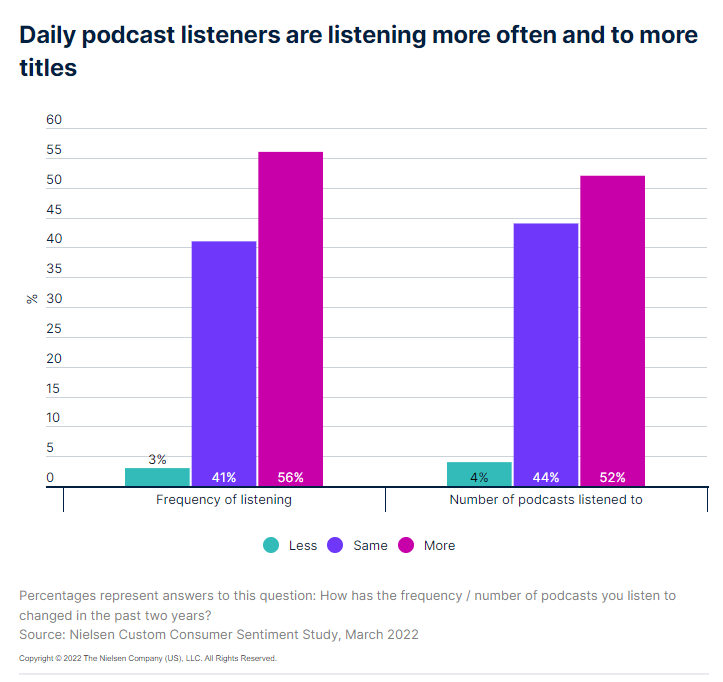

但是,每个音乐流媒体服务都有几乎相同的库。这意味着每个平台上唯一的分离因素是独家播客人才。亚马逊可能会考虑签下独家播客人才,因为播客市场在前几个时期急剧上升。在过去三年中,播客的听众群增长了 40% 以上,过去两年有 51% 的消费者开始收听播客。

Spotify 等其他播客公司通过与许多顶级播客人才签署独家协议,例如Call Her Daddy和The Joe Rogan Experience ,占领了这个不断增长的市场。

现在,亚马逊可能有机会通过签署巴拉克和米歇尔奥巴马的《Higher Ground》与一位顶级播客人才达成独家协议。奥巴马夫妇正计划离开 Spotify,现在正在寻求价值数千万美元的新交易。播客最有可能登陆的两个地方是亚马逊和 iHeartMedia ( IHRT )。

然而,iHeartMedia 可能没有足够的现金来完成这笔交易。该公司目前拥有约 2.8 亿美元的现金,这意味着价值数千万美元的交易可能会使该公司陷入困境。然而,亚马逊拥有超过 660 亿美元的现金。因此,一笔价值数千万美元的交易对公司来说不会是一笔巨额开支,同时也让其平台在竞争对手中更受欢迎,并在低迷时期进一步支持公司。

估值

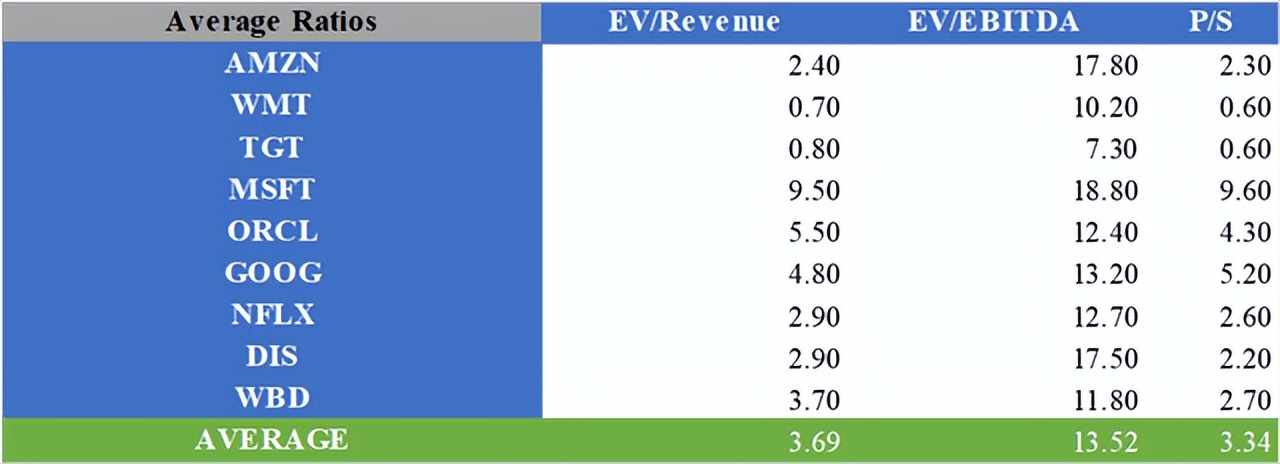

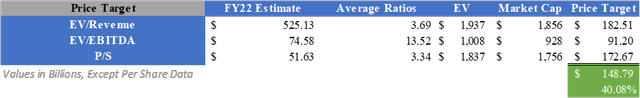

亚马逊的股价年初至今下跌超过 35%,导致许多投资者认为该股处于低价位。通过将分析师对 22 财年的共识估计乘以亚马逊及其竞争对手的 EV/Revenue、EV/EBITDA 和 P/S 的平均倍数,在调整公司的现金和债务后可以计算出 148.79 美元的公允价值。

这使该股的隐含上涨空间约为 40.08%。至于分析师,目前 12 个月的平均目标价为 178.56 美元,隐含上涨空间为 68.21%。

这对投资者意味着什么?

由于亚马逊核心零售业务的需求减少和费用增加,投资者对其未来感到恐惧。然而,该公司的二级部门可能会在市场低迷时期支持整体业务。AWS 继续是云服务行业的行业领导者,并将从不断增长的需求和指数级行业增长中受益匪浅。由于 Prime 订阅量的增加,Prime Video 有望超越 Netflix,成为市场份额最高的流媒体服务。

此外,亚马逊音乐和 Audible 是音频行业的一些顶级平台,可以通过签约独家播客人才来巩固自己在最强大的玩家中的地位。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们