互联网消息·极客观察3月25日 当美国兴致勃勃向AI发起全面总攻时,“小跟班”韩国的步伐值得留意。

2023年,韩国政府对AI研发的资助约为952亿韩元(约52亿人民币)。今年预算削减28.4%,降至684亿韩元(约37亿人民币)。有人担心预算削减会导致韩国与美国差距进一步拉大,但韩国科学和信息通信技术部高官Park Yun-kyu安慰国民称:“美国企业无法垄断Hyperscale AI市场,在非英语国家和专业领域韩国企业有竞争力。”

假设未来AI真的成长为改变世界的庞大产业,韩国有没有能力分一杯羹?能分多少?在哪些领域?这些问题值得我们观察。毕竟对于中国半导体产业来说,在某些特定领域,韩国始终是不容忽视的存在。

韩国在AI人才总量方面没有优势

根据加拿大Element AI 2020年发布的报告,韩国只有AI专家2551人,占全球总数的0.5%。报告只调查了30个国家,在30个国家中韩国排名第22位。

美国高居第一位,有AI专家188300人,占总数的39.4%;印度以76213人居第二(份额15.9%),英国以35401人居第三(份额7.4%),中国以22191人居第四(份额4.6%)。

韩国各界普遍认为,在AI技术领域,政府和私营企业的投资都严重不足。

根据斯坦福大学2022年发布的“AI Index”,韩国创业公司在AI领域投资只有11亿美元,美国投资高达529亿美元,韩国只有美国的2%。

Element AI和斯坦福的报告似乎给韩国浇了一盆冷水,但其它报告又给韩国带去光明。例如,美国智库安全与新兴技术中心(CSET)在报告中指出,单看2010年至2021年AI专利(包括申请和获得授权的)数量,韩国排在第三位。2021年韩国私营AI企业获得投资27.6亿美元,逐年增加。

CSET还说,2021年至2021年韩国研究人员发表68404篇AI相关论文,在全球排第11位,和日本、意大利、荷兰相当。在人才领域,韩国AI专家数量的确比不上美国、中国、印度,但如果将人口总数考虑进去,韩国的人才产出率并不低。

韩国很有自知之明,它没有盲目追求大而全,而是将精力聚焦于AI半导体技术。2022年半导体出口占韩国出口总值的22%,韩国60%的芯片出口至中国,约为660亿美元。三星、SK海力士等正在坚定执行韩国政府的政策。

三星SK海力士们猛攻AI存储芯片

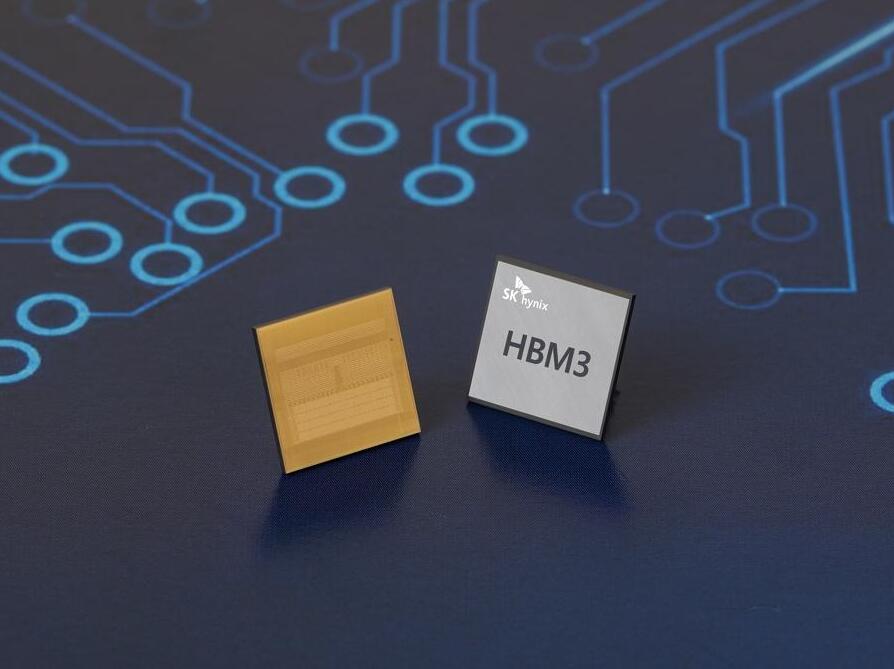

SK海力士已经量产HBM3E DRAM,供应给美国英伟达。最近SK海力士宣布,新HBM3E DRAM将于3月底出货给大客户。三星也在开发12层堆栈HBM3E DRAM,英伟达协助测试产品。

HBM是高带宽内存的缩写,它是AI芯片的关键组成部分。SK海力士已经与英伟达签署独家协议,提供8层芯片。英伟达控制全球80%的AI芯片市场,三星SK海力士采取的“傍大款”策略十分聪明。

2023年SK海力士占据全球HBM3E市场的53%,远超对手三星电子和美光。三星正在努力追赶,12层堆栈HBM3E DRAM将于今年上半年出货。

在几天前举行的英伟达GTC大会上,三星和SK海力士展示了HBM产品。英伟达创始人黄仁勋在大会上表示:“我无法确定英伟达将会使用三星HBM3E,我们正在验证。在生成式AI浪潮下,所有数据中心使用的DDR和RAM都会被HBM取代,三星和SK海力士将会迎来巨大的升级机会。”

月初SK海力士发表声明称,将向HBM AI领域投资10亿多美元,资金主要用来优化技术,完成最后阶段的研发。虽然SK海力士还没有披露今年的资本支出总额,但分析师普遍预计约为105亿美元,也就是说今年的预算将有10%投向AI存储芯片研发。

存储芯片三巨头SK海力士、三星和美光都在争夺英伟达订单。美光已经开始量产24GB 8层HBM3E,预计二季度出货,植入英伟达H200 Tensor Core。

因为拥有先进的内存芯片技术,又有英伟达扶持,中国企业不可小视韩国同行。目前SK海力士、三星电子控制全球HBM芯片的90%。受美国制裁影响,长江存储和长鑫进展迟滞,但中国追求自主的决心不会动摇。幸运的是,生产HBM芯片并不需要先进EUV工具,中国完全有可能绕开限制,在HBM自主道路上继续狂奔。

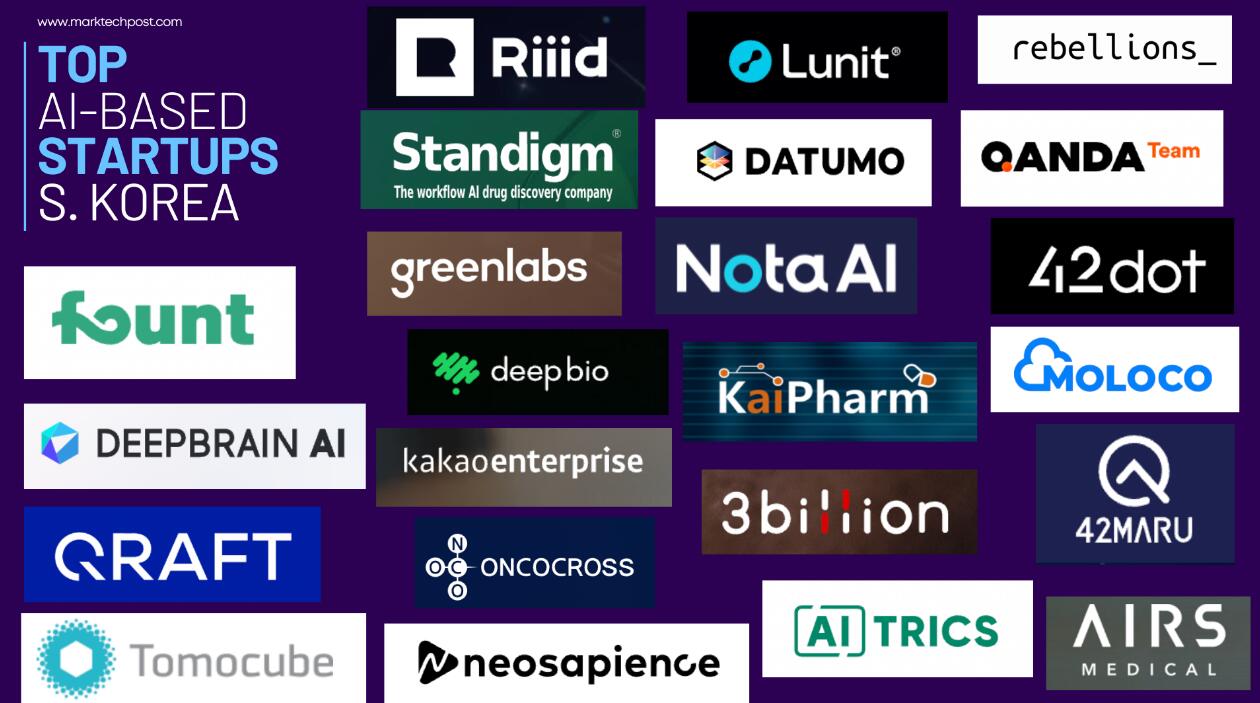

韩国AI创业市场非常活跃

最近韩国科技界出现一种新现象,很多工程师从大企业辞职,跳到AI芯片创业公司。

韩国许多AI创业公司正在招兵买马,比如Rebellions,它准备招募30名工程师,应聘者有些来自三星电子、SK海力士、LG电子、Naver,甚至还有AMD、ASML员工。

其它一些AI芯片创业公司也在招人,比如HyerAcce、Alsemy和Mobilint。

Mobilint规模不大,它主攻人工智能半导体、边缘型NPU,该公司开发的芯片可用于摄影系统、无人机、无人驾驶汽车。HyperAccel成立于2023年1月,主要开发LPU(延迟处理单元),它可来处理大语言模型。还有Alsemy,它正在开发基于AI的半导体设备建模软件。

上述创业公司规模很小,还有一些中型企业,比如AI芯片设计企业FuriosaAI、Sapeon和DeepX。

FuriosaAI成立于2017年,它为芯片商Warboy设计系统芯片。Sapeon原本是SK电信的一部分,2022年4月分拆,专为数据中心设计芯片半导体元件。DeepX成立于2018年,它主要开发专用半导体组件,为边缘设备(比如路由器、交换机)研发AI芯片。

过去几年全球芯片存储市场并不景气,一些大企业员工流向创业公司。三星电子是全球最大的内存制造商,去年它没有向芯片业务部员工派发奖金,因为去年该部门亏损严重。

眼下VC市场寒气逼人,AI成为为数不多的投资热点。今年1月,韩国Rebellions成功融资1.24亿美元,这是韩国半导体创业公司近期最大的一笔融资,公司总融资累计已超过2亿美元。

还有一些融资也值得注意。例如,2023年下半年FuriosaAI融资6000万美元,去年9月MangoBoost融资727亿韩元(约5500万美元)。

首尔一名风投家称:“VC市场仍处于困境之中,但AI半导体企业有很好的增长前景,值得期待。”

可以看出,当前韩国比较知名的AI创业公司大多都是围绕半导体硬件开展工作的。

韩国AI布局给中国的启示

综上我们可以得出结论:在美国主导的AI产业中,韩国能提供的主要是硬件,包括逻辑芯片的存储芯片,主要是存储芯片。想针对韩国AI产业,最重要的战场还是在存储芯片。

在DRAM产能方面,韩国占据50.3%份额,中国台湾24.1%,中国大陆18%,日本6.2%,美国只有1.5%。在NAND闪存产能方面,韩国份额27.1%,中国台湾3.8%,中国大陆19.3%,日本34.8%,美国只有4.3%。

2022年三星、SK海力士、美光瓜分全球DRAM营收的96%,三星、SK海力士、西数、铠侠、美光控制NAND营收的90%。

中国虽然也是全球DARM和NAND产业的重要一环,占了20%产能份额,但当中有很大一部分是三星、SK海力士在华工厂贡献的。例如,SK海力士无锡厂占了公司DRAM总产能的48%,三星西安厂占了公司NAND闪存产能的40%。所以说中国存储芯片产业没有数据显示的强大,这点必须承认。

中国存储芯片崛起,必然要与日韩对峙,虽然最关键的还是要掌握美国控制的技术。

中国正在发起挑战,这也是不争的事实。相比逻辑芯片,存储芯片更容易生产,制造商价格战打得火爆。

2016年三星控制全球DRAM的一半,随后份额开始下滑,目前只占全球DRAM营收的43%。与此同时,美光的营收份额从2011年的11%增至2022年的四分之一。CSET预计,中国芯片制造商会在未来10年不断扩充产能,主要瞄准成熟制程存储芯片。韩国可能也是感受到了威胁,所以才会积极推进HBM3E。

同时需注意,从表面看,美国与韩国在芯片领域是盟友,但本质上也有竞争。1990年代美国占据芯片制造产业的37%,今天降到了12%。为了寻求自给自足,拜登政府积极扶持半导本产业,但与此同时韩国日本也在大手笔投资。

按照美国的计划,到了2030年左右时美国将生产全球约20%的尖端逻辑芯片。有人认为美国“芯片自主”并不现实,想在美国打造自给自足的芯片产业链可能要投入1万亿美元,芯片价格会涨上天。

当然,美国现在所谓的自主主要还是指逻辑芯片,并不是利润低、投资大的存储芯片。既然美国连逻辑芯片自主都不现实,想在低利润的存储芯片领域实现垄断则更难。所以对于中国半导体来说,首先应该攻取的或许是存储芯片,瞄准韩国、日本等对手;待存储芯片实现自主,再重点进攻逻辑芯片。(小刀)